Estimados partícipes:

Queremos dedicar esta misiva a un tema distinto del de las anteriores. Nos gustaría que conociesen más a fondo nuestro proceso de inversión en renta fija puesto que es una parte fundamental de nuestra filosofía de inversión y vamos a dedicar las siguientes líneas a explicar los principales puntos de este tipo de inversión.

¿CÓMO ENTENDEMOS LA RENTA FIJA?

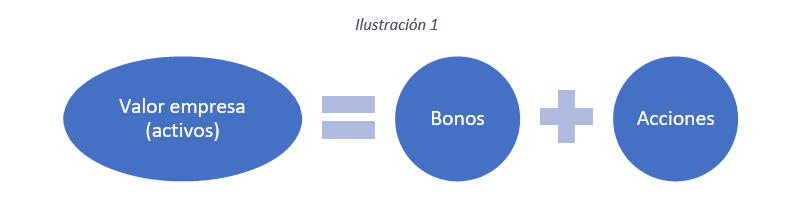

Cuando estamos invirtiendo en emisiones de renta fija, estamos actuando como prestamistas de dinero a las distintas empresas o países. Nosotros nos centramos fundamentalmente en el segmento corporativo, puesto que es en el que más valor conseguimos crear para nuestros partícipes. Esto quiere decir que adquirimos un derecho de cobro de las empresas a la espera de que el emisor nos pague los cupones correspondientes hasta el vencimiento, así como nos devuelva el principal prestado. A nuestro entender, la renta fija es un modo fundamental de inversión en la estructura de capital de las empresas. Con este diagrama simplificado lo veremos más claro:

Cuando invertimos en acciones de compañías, nos estamos posicionando como propietarios de estas, y nuestro retorno dependerá de la rentabilidad que consigan hacer las empresas. Sin embargo, cuando estamos invertidos en renta fija o bonos (Ilustración 1), es el valor del activo el que cubre el repago de nuestras emisiones. En este caso nuestra rentabilidad vendrá de los cupones cobrados periódicamente (en la mayoría de las emisiones) y del descuento con el que compremos la emisión. Este tipo de inversión como veremos es más estable. Ante movimientos en el valor de los activos de las compañías la parte de renta fija está más cubierta. En caso de problemas en la compañía serían los accionistas los primeros que respaldarían con el capital invertido. Por lo tanto, la parte de los bonistas sería la última en perder su valor.

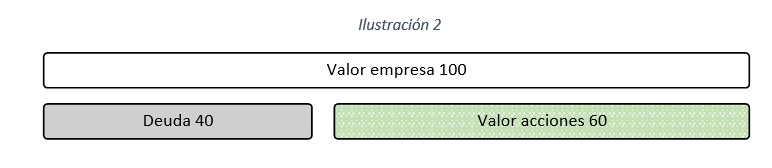

Para entender el proceso de forma más sencilla, en el siguiente diagrama (Ilustración 2) vamos a suponer una compañía con unos activos de 100 millones de euros. La compañía tiene una deuda de 40 millones y los restantes 60 millones son el valor de las acciones de esta. Este sería un caso común muy simplificado. Usando la siguiente fórmula 𝑪𝒐𝒃𝒆𝒓𝒕𝒖𝒓𝒂 𝒅𝒆𝒖𝒅𝒂 =

𝑽𝒂𝒍𝒐𝒓 𝒂𝒄𝒕𝒊𝒗𝒐𝒔/𝑫𝒆𝒖𝒅𝒂 podemos ver que en este caso la deuda está cubierta por 2,50 veces el valor de los activos. Cuando invertimos en renta fija, buscaremos que la fórmula anterior tenga el máximo valor posible, es decir, que el valor de la deuda sea el más bajo posible respecto al valor de los activos reales de la empresa.

Como podemos ver entendemos la parte del valor de las acciones (resaltada en verde en la Ilustración 2) como un “margen de seguridad” que hará frente a posibles pérdidas en el valor de la empresa antes que nosotros como bonistas.

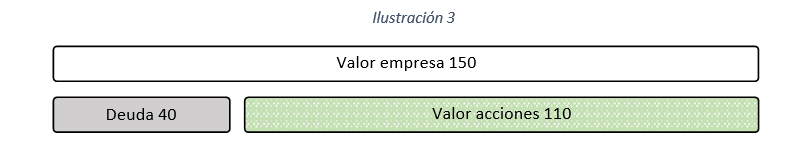

En el primer caso vamos a suponer un aumento de valor de la empresa por cualquier motivo como puede ser una revalorización de los activos, un equipo gestor que genera valor, una adquisición, … En este supuesto vemos que la parte que se beneficia directamente son los accionistas de la compañía. De forma indirecta vemos que el pasivo (de forma muy simplificada los tenedores de deuda de la compañía) también se benefician en gran medida ya que pasarían a estar cubiertos por 3,75 veces frente a las 2,50 de las que partían en la situación inicial.

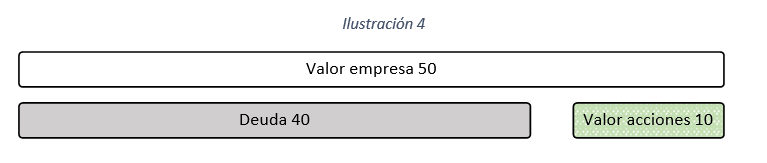

En el segundo caso vemos que, ante una pérdida de valor de valor de la empresa, bien por la obsolescencia de sus activos o por algún factor externo, la parte que se vería afectada más directamente serían los accionistas, que verían como el valor de su participación en la compañía se reduce. En el ejemplo que hemos puesto, vemos como prácticamente desaparecería el valor para ellos, pero aun así los deudores de la compañía seguirían teniendo todo su valor intacto y un cierto margen. En este caso la cobertura de la deuda por el valor de la empresa sería de 1,25 veces, lo que significa que, pese a la destrucción de valor, los bonistas seguirían recuperando la totalidad de su capital invertido, no así en el caso de los accionistas que vemos que han perdido más de un 80% de su participación en el valor de la compañía (10 millones en nuestro ejemplo frente a los 60 millones de los que partían).

Con esta sencilla explicación queremos mostrarles por qué creemos que es importante estar posicionados en empresas que aumentan su valor y que este cubra significativamente la deuda. Como hemos visto, en este tipo de escenarios, es difícil llegar a una situación de pérdidas para los tenedores de renta fija.

CALIDAD DE LOS NUESTRAS EMISIONES DE RENTA FIJA

Como ya hemos visto, en nuestras carteras buscamos que el valor de los activos sobre el valor de los pasivos tenga un nivel superior a las 2,50 veces, lo que nos hace enfocarnos en emisiones que están bien cubiertas. También es importante que las compañías que tenemos en cartera estén haciendo crecer el valor de sus activos e intenten reducir el endeudamiento, puesto que ambas estrategias aumentarán la cobertura de nuestros bonos y nos darán como resultado un margen de seguridad superior.

Adicionalmente a este “margen de seguridad” analizamos profundamente los activos de la compañía que cubren la deuda, para en caso de que la compañía tenga que liquidar alguna parte de estos para repagar la deuda este proceso sea fácil. Es por ello por lo que nos centramos en compañías con activos tangibles. Entre nuestras emisiones de renta fija encontramos compañías con importantes activos inmobiliarios, barcos, oleoductos y gasoductos, plataformas de extracción de gas natural, pozos petroleros, cárceles, plantas industriales por todas las geografías del mundo, … Todos ellos son activos fácilmente enajenables ya que son muy líquidos y en su mayoría los mejores del sector.

Otro aspecto importante es la estabilidad del valor de los activos de las compañías. Pese a que los accionistas experimentan mayor volatilidad, los activos de nuestras compañías, negociados en mercados secundarios se han mantenido con un valor estable. Como pueden ver los activos anteriormente citados son reales, lo que nos asegura que el colateral de nuestros bonos se mantenga en el tiempo.

EL RIESGO POR DURACIÓN ES ASIMÉTRICO EN LA ACTUALIDAD

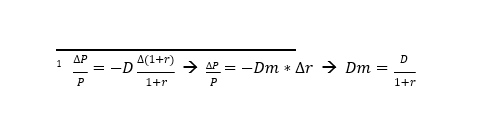

Otro concepto que debemos conocer cuando estamos invirtiendo en renta fija es la duración. La duración se mide en años y muestra la sensibilidad del precio de un bono ante cambios en los tipos de interés. Simplificando la fórmula1, obtenemos que la duración equivale a la variación en el precio del bono por cada punto de variación en los tipos de interés.

Por lo tanto, cuando cambia el tipo de interés, los bonos con mayor duración tendrán mayores variaciones en sus precios. Cuando suban los tipos bajarán más los bonos con más duración y cuando bajen los tipos, estos bonos experimentarán subidas superiores. En la actualidad, ante unos tipos de interés cercanos a cero, es arriesgado tener mucha duración en nuestras carteras.

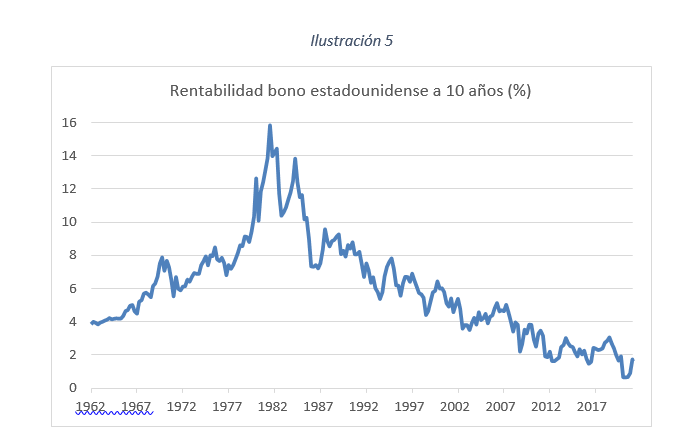

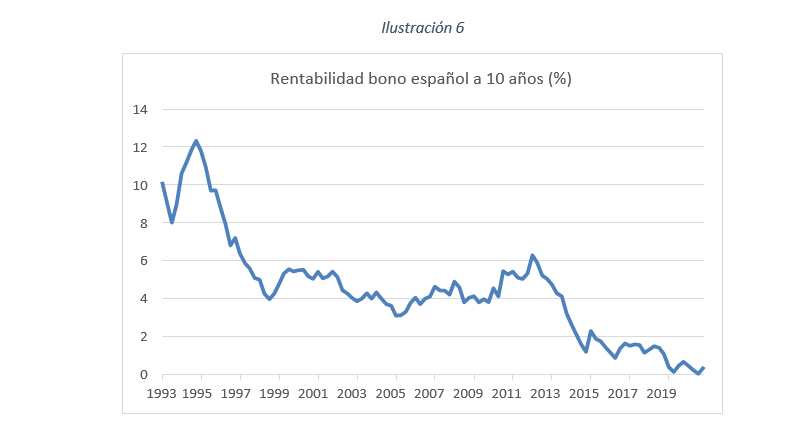

En los gráficos adjuntos podemos ver cómo tanto el bono americano a 10 años como el español están cerca de los mínimos de la serie histórica (ilustraciones 5 y 6). En un escenario como esperamos de reflación y crecimiento económico esta situación irá cambiando a medida que se descuente la presencia de inflación.

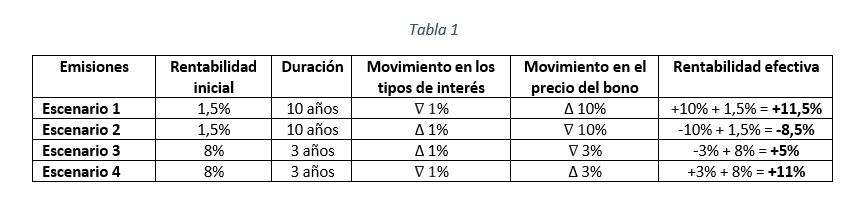

Para facilitar la comprensión del concepto de duración vamos a hacer una tabla esquema con 4 escenarios hipotéticos. En resumen, los siguientes escenarios son los que tenemos en la tabla adjunta (Tabla 1):

- Escenario 1: Este escenario sería el menos probable. Es irreal considerar bajadas adicionales de tipos en el escenario actual, pero dado el caso, podrían beneficiar a los inversores que tuvieran duración en sus carteras.

- Escenario 2: Sería bajo nuestro punto de vista el escenario más peligroso. Este escenario se podría dar en un entorno de recuperación económica ante la llegada de inflación. Considerando una ligera subida de tipos, los inversores de renta fija con una duración importante en sus carteras podrían perder gran parte de su capital invertido.

- Escenario 3: En este caso hemos representado el caso anterior para nuestras carteras. Una subida en los tipos de interés no nos afectaría en gran medida ya que no tenemos prácticamente duración en las mismas. El cupón de nuestras emisiones y el descuento al que estamos comprando las mismas supondría que incluso en este caso seguiríamos haciendo rentabilidad positiva.

- Escenario 4: Mostramos el efecto que tendría una bajada de tipos en nuestra cartera actual.

La renta fija históricamente ha sido vista como una parte defensiva de las carteras de inversión. En la actualidad los bajos tipos de interés en todas las geografías hacen que la duración de la renta fija no sea tan interesante como protección. Podríamos decir que se está produciendo una asimetría desfavorable para el inversor que tiene duración en sus carteras.

En el caso que nos ocupa ahora, los tipos de interés están en niveles bajos en todas las geografías, especialmente en las principales economías, lo que hace muy arriesgado el tener duración. Por una parte, son improbables bajadas adicionales de tipos y, por otra parte, en el caso de subidas de estos en los próximos años, la duración nos perjudicaría como hemos visto en la tabla anterior. En resumen, ahora mismo nos enfrentamos a una situación en la que tener duración en nuestras carteras puede suponer pérdidas importantes, por lo que consideramos que el mejor posicionamiento es el que tenemos a través de emisiones cortas y con una alta rentabilidad, respaldadas por activos reales.

VENCIMIENTOS EN NUESTRAS CARTERAS

La vida de las emisiones de renta fija que poseemos es muy importante ya que nos cubre del riesgo de duración. La vida media de los bonos que tenemos en cartera es inferior a los 3 años.

En las emisiones que tenemos en nuestra cartera de renta fija solemos posicionarnos entre los primeros vencimientos de las compañías, con emisiones de duración corta, lo que nos permite estar mejor posicionados para el cobro de nuestras emisiones que las duraciones más largas que tienen vencimientos más alejados. De este modo, el riesgo de crédito es más reducido.

ALGUNOS EJEMPLOS EN CARTERA

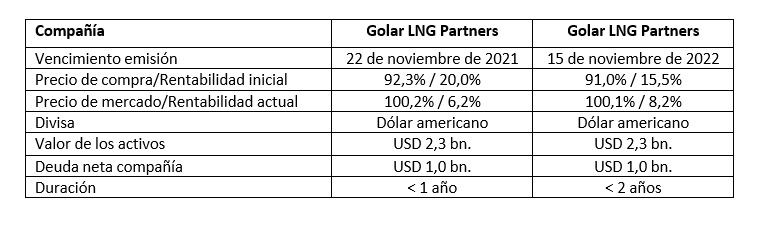

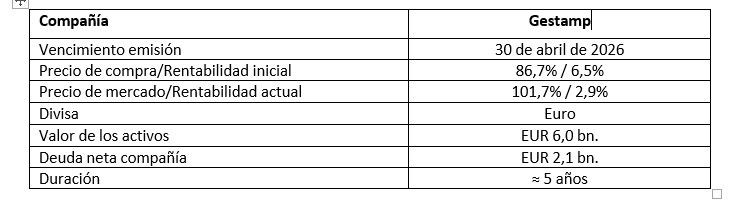

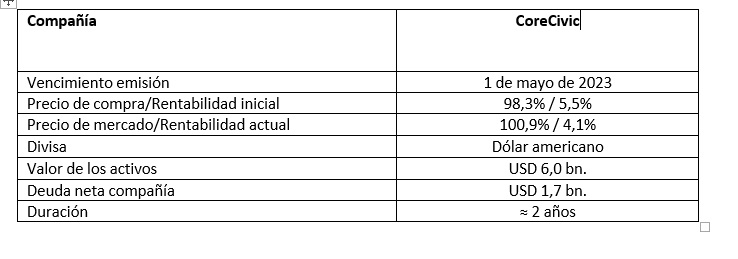

Como pueden ver en las tablas adjuntas tenemos un enfoque oportunista y fruto de ello es la diferencia entre la rentabilidad inicial (depende del precio al que empezamos a comprar dichos bonos) y la rentabilidad actual. Esta diferencia de rentabilidad se produce porque pese a que el cupón de las emisiones se ha mantenido, el precio2 de estas ha aumentado. Entre las emisiones de renta fija que tenemos en nuestra cartera y que son un ejemplo de lo que hacemos tenemos las siguientes:

- Golar LNG Partners 2021 y 2022: La compañía es una filial de New Fortress Energy Inc. Son uno de los principales operadores de barcos LNG y plataformas de regasificación (FSRUs) en todo el mundo. Los contratos sobre los barcos y plataformas son a largo plazo, lo que nos da una estimación muy exacta sobre la generación de caja de la compañía.

En este caso estamos posicionados en las emisiones de 2021 y 2022. Estas emisiones tienen amortizaciones parciales, lo que quiere decir que vamos recuperando el dinero invertido con anterioridad al vencimiento final.

Gestamp 2026: Es otra de las emisiones que tenemos en cartera. Es una compañía líder mundial en el diseño de componentes de automóviles con su tecnología de estampación en caliente. La resiliencia de su negocio ha permitido que la compañía siga generando caja positiva incluso en el entorno adverso de 2020, lo que ha permitido mantener contenido su endeudamiento. Ha sido una compañía que ha conseguido reducir deuda en más de 270 millones de euros en uno de los años más difíciles para ellos. El valor de reposición de las más de 100 plantas de la compañía es muy superior a la totalidad de su deuda, lo que nos hace estar confiados en este crédito. La emisión ha subido mucho respecto a nuestro punto de entrada, por lo que la rentabilidad actual es reducida.

Corecivic: Es la compañía líder en centros de reclusión y reeducación en Estados Unidos. La compañía tiene contratos con el gobierno de EE. UU. ya que tiene activos críticos para la seguridad nacional. La generación de caja de la compañía es muy estable y recientemente ha suspendido el pago de dividendos para dedicar ese capital a la reducción de deuda hasta llegar a la mitad del endeudamiento actual.

CONCLUSIONES

Como relatábamos al principio de nuestra carta hemos intentado mostrarles de una forma simplificada como entendemos el proceso de inversión en renta fija, y como a través de nuestro posicionamiento en estas emisiones creamos valor para todos nuestros partícipes. En resumen, nuestra posición final se basa en los siguientes pilares:

- La rentabilidad media de nuestra cartera es superior al 8%. Este nivel es reseñable especialmente en un entorno de tipos de interés cercanos al 0%. Somos capaces de encontrar valor en algunos segmentos de renta fija.

- Profunda labor de análisis de las compañías en las que estamos invertidos. Buscamos asegurar la capacidad de repago del principal y de las altas rentabilidades que tenemos en cartera. Estamos enfocados en el análisis crediticio de las compañías. A nivel general buscamos una cobertura de la deuda de las compañías superior a 2,5 veces, lo que nos da el margen de seguridad que requerimos en todas nuestras inversiones.

- La duración que tenemos en nuestra cartera es inferior a los 3 años para evitar el castigo por posibles subidas de interés en el corto-medio plazo. Además, con esta estrategia estamos posicionados al principio de los vencimientos de la mayoría de compañías.

Esta es nuestra visión sobre la estrategia en renta fija en un entorno de políticas expansivas reflacionarias para los próximos meses. Esperamos que con esta carta les haya quedado claro nuestro proceso inversor en renta fija, que para nosotros es fundamental que lo conozcan. Recordarles nuestra entera disponibilidad si tienen cualquier comentario o duda sobre nuestro proceso.