Estimados partícipes:

Para nosotros es importante comprender que el potencial de nuestros fondos siempre depende del que tengan las compañías que tenemos en cartera. Por ello, queremos dedicar esta carta a explicar por qué creemos que nuestras posiciones tienen todavía tanto recorrido, cual es el motivo por el que pensamos que sus negocios son de calidad y por qué, incluso después de la subida, creemos que cotizan muy por debajo de su valor intrínseco. Para ello vamos a explicar en profundidad algunas de nuestras principales posiciones:

GESTAMP

Es una multinacional especializada en el diseño, desarrollo y manufactura de componentes para los fabricantes líderes de automoción.

Se trata de una empresa familiar, la familia Riberas tiene aproximadamente el 70% de la compañía en propiedad y es también liderada por ellos desde el año 1997. Se caracterizan por tener un track record imbatible, y haber generado valor para el accionista. Han sabido destinar el capital adecuadamente para que el negocio crezca y se expanda desde su fundación en España, llegando a ser competitivos en los cinco continentes además de llevar una política de eficiencia y reducción de costes para mejorar la compañía y seguir añadiendo valor año a año.

NEGOCIO:

Es un grupo internacional presente en veinticuatro países, con ciento trece plantas de producción, trece centros de I+D y con más de cuarenta mil empleados. Las tres áreas principales de su negocio son:

- Body in White: Este negocio representa más el 80% de las ventas. Corresponde a la estructura básica del vehículo, el “esqueleto”. Son líderes mundiales en la tecnología de hot stamping, que permite producir piezas más ligeras y resistentes que mejoran la estructura, reducen el peso y el consumo del vehículo y le dan mayor nivel de seguridad. Permite producir piezas con distintos niveles de resistencia en cada punto, manteniendo una forma homogénea. En este mercado son los grandes jugadores junto con Magna, principal competidor, aunque este último tiene la mayor parte de sus ventas en Estados Unidos. Gestamp, por otro lado, es muy fuerte en Europa y Latinoamérica, y el número uno a nivel mundial.

- Chasis: Es un negocio que se encuentra bastante ligado al anterior, en el que buscan fuerza, durabilidad y evitar la deformación de las piezas con el accidente. Aporta también seguridad y busca reducir el peso del vehículo emitiendo así menos CO2.

- Mecanismos: Entran en este negocio con la compra en 2010 del grupo Edscha. Se trata de la parte de aperturas, bisagras y ensamblaje del coche.

VENTAJAS COMPETITVAS

- Switching costs: los fabricantes de coches tienen gran dependencia de Gestamp, puesto que les fabrican casi una tercera parte del vehículo y hay un alto coste de sustitución.

- Posición líder a nivel mundial: tienen una elevada cuota de mercado, esto les hace tener mejores costes gracias a las economías de escala. El negocio de Gestamp es intensivo en capital y cuanto mayor sea el volumen de venta mejores serán los costes. Además, las grandes casas automovilísticas con presencia a nivel mundial necesitan y prefieren trabajar con empresas internacionales como Gestamp, asegurando así la calidad de sus productos en todas las geografías, ya que de otro modo tendrían que trabajar con cientos de proveedores locales, cuyos estándares de calidad son más complicados de controlar y mejorar. Esto genera unas barreras de entrada muy grandes en el sector.

- Pioneros en tecnología, con más de mil patentes y son los más avanzados en hot stamping lo que les da ventaja frente a sus competidores.

POTENCIAL DE CRECIMIENTO

- Tendencia de outsourcing: Los fabricantes están centrando sus inversiones en la parte del software, la electrónica y nuevos modelos como el coche eléctrico, híbrido, autónomo,etc. y destinan mucho menos capital a la parte de componentes. Es por eso por lo que es una tendencia creciente la de externalizar la totalidad de la fabricación. La compañía estima que en los próximos años esta tendencia hará crecer un 6% anual el mercado de Gestamp.

- Las nuevas regulaciones en los países en las que se exige para el año 2025 una considerable reducción de emisiones de CO2, hace necesario que aumente la demanda de coches más ligeros, que se consigue directamente mediante la tecnología de hot stamping.

- Por otro lado, la evolución hacia cambios en el modelo de vehículo ya sea híbrido, eléctrico o autónomo posiciona a Gestamp entre los mejores, gracias a los centros de I+D que tiene. La necesidad de baterías hace que cambie la estructura del coche y también que aumente considerablemente el peso del vehículo. Gracias a sus inversiones en I+D ofrecen el battery box y creen que gran parte del crecimiento puede venir de este producto. Además, cada tipo de coche tendrá un desarrollo diferente (por ejemplo, el coche eléctrico pequeño para la ciudad que solo necesita una pequeña batería necesita una gran cantidad de fibra y para ello se está desarrollando un nuevo centro de fibra y aluminio en Bilbao.)

UN HISTÓRICO DE CRECIMIENTO

La evolución histórica de Gestamp refleja su capacidad de crecer. Las ventas han crecido a un ritmo del 19% anual compuesto y el EBITDA ha crecido al 17% desde el año 1998.

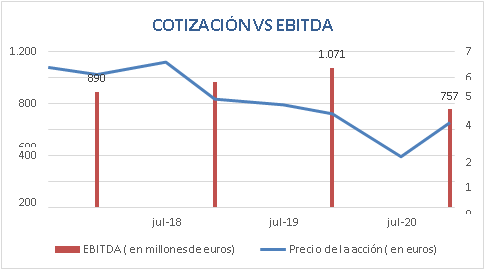

Desde su salida a bolsa esto no siempre ha sido reconocido por el mercado, puesto que la acción se ha comportado durante mucho tiempo de manera contraria a como lo hacían los resultados. Podemos ver una gráfica que compara el EBITDA, que crece anualmente desde el año 2017 (año de la salida a bolsa), con el precio de la acción que cae.

Esto se puede explicar en parte por el sector al que pertenece la compañía. El sector del automóvil ha estado muy castigado en los últimos años por las caídas en la producción y la falta de crecimiento. Sin embargo, si comparamos la producción del vehículo ligero con el crecimiento de Gestamp en los años en los que el sector no se ha comportado de manera satisfactoria nos encontramos con lo siguiente:

Por esto es importante diferenciar compañías con ventajas competitivas y posiciones líderes dentro del sector en el que operan que les permiten mantener resultados excelentes año a año, de otras que pueden sufrir más en tiempos difíciles.

En Gestamp estamos posicionados tanto en la parte de renta variable, como en la de renta fija, con un bono en el fondo Abaco Renta Fija Mixta, que compramos a muy buen precio durante la pandemia y que ha experimentado una fuerte revalorización.

Consideramos que Gestamp todavía tiene mucho recorrido, un potencial de revalorización del 80% y por ello es una de nuestras principales posiciones.

FAIRFAX FINANCIAL HOLDINGS

Fairfax es una aseguradora canadiense con más de 30 años de historia. Su presidente y CEO es Prem Watsa, que dirige la compañía con una visión a largo plazo, tanto en la estrategia como en sus inversiones.

Este gestor nacido en India busca en sus inversiones compañías de alta calidad y elevados retornos, lo que le ha posicionado entre los mejores del mundo. Conoce en profundidad el país en el que nació y estudió y ello le hace tener inversiones como Fairfax India entre sus posiciones. Gracias a su visión a largo plazo y no dejarse llevar por los movimientos de los mercados, bajo su mandato el valor en libros de la aseguradora ha crecido al 18% anual compuesto desde que se fundó.

NEGOCIO:

Las aseguradoras tienen dos fuentes principales de ingresos. Una es la del negocio de primas de seguros y otro es el de las inversiones que realizan con el capital que tienen disponible (o flotante) por el pago que reciben de esas primas y que no tienen que utilizar hasta que el cliente tiene un evento o sucede una catástrofe.

En el caso de Fairfax el negocio asegurador es de gran calidad, de los mejores del sector. Este negocio se mide con un ratio que se llama ratio combinado que suma el ratio de siniestralidad y el ratio de gastos por lo que siempre que se mantenga por debajo del 100% quiere decir que la aseguradora está generando beneficios. Si el ratio combinado, por ejemplo, es del 95% el beneficio de este negocio sería del 5%.

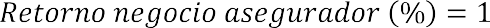

En el histórico de Fairfax de los últimos veinte años podemos ver sólo seis de pérdidas en el negocio de las primas (incluyendo el año del COVID, en el que tuvo beneficios).

En cuanto a las inversiones, el retorno ha sido de media del 7%. Si bien es cierto que los últimos años ha caído, la filosofía bajo la que se invierte el capital es de largo plazo y en compañías que generan valor para los accionistas.

Entre su cartera de inversiones, el gestor, tiene algunas compañías que consolida, con un porcentaje bastante alto, y que de hecho hemos tenido o tenemos también entre nuestras posiciones (Como es el caso de ATLAS CORP. o FAIRFAX INDIA). Entre sus posiciones se encuentran compañías como las siguientes:

Compañía- (Porcentaje que tiene de la compañía en propiedad)

- Atlas Corporation (37%)

- Fairfax India (28%)

- Thomas Cook India (67%)

- Resolute Forest (31%)

UN HISTÓRICO DE CRECIMIENTO

Gracias a la rentabilidad obtenida de las primas y de las inversiones ha conseguido un crecimiento anual compuesto del 18% del valor en libros para el accionista.

Fairfax tiene todavía un potencial de revalorización del 75% y se encuentra entre nuestras tres principales posiciones.

AB INBEV

AB Inbev es la mayor cervecera a nivel mundial, con una cuota cercana al 30%.

Entre los principales accionistas está el conglomerado de familias belgas que se mantienen desde los inicios de la compañía y en su gestión se suceden personas del equipo del conocido grupo 3G Capital de Jorge Paulo Leman.

El grupo 3G Capital es un reconocido grupo de inversiones fundado sobre la filosofía del Value y el largo plazo, que se caracteriza por maximizar el potencial de los negocios. El grupo tiene un historial de excelencia operativa y expertise en los sectores en los que opera, además de tener una cercana relación con los equipos gestores de su porfolio, buscando siempre la mejor gestión de las compañías que dirige. Son conocidas las operaciones en las que han optimizado el valor de los negocios, como es el caso de Burger King o el acuerdo de consorcio con Berkshire Hathaway (la holding company de Warren Buffet) para comprar conjuntamente Heinz.

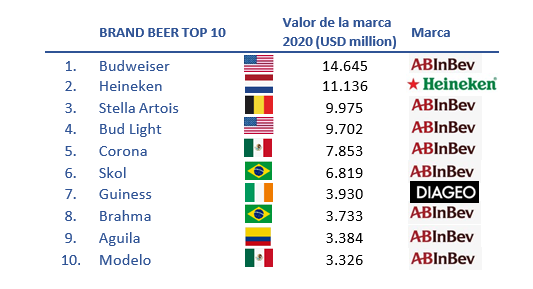

Esta compañía tiene ocho de las diez principales marcas más vendidas de cerveza del mundo, entre las que se encuentran la conocida Budweiser, Stella Artois, Aguila y Corona.

Su principal competidor es Heineken, con una cuota ligeramente superior al 10%.

La compañía tiene seiscientas treinta marcas de cerveza y vende en más de ciento cincuenta países. Opera en todos los segmentos de la cerveza desde el más premium hasta las marcas más básicas.

ESTRATEGIA:

La empresa se ha caracterizado históricamente por realizar fusiones y adquisiciones estratégicas que le han permitido alcanzar una posición competitiva imbatible. Con el tiempo se ha ido haciendo con las mejores marcas de cada región, convirtiéndose así en la número uno del mundo. Para realizar estas operaciones se endeuda más de lo habitual, pero con las empresas que compra consigue generar mucha cantidad de caja por lo que va reduciendo progresivamente la deuda. Las operaciones más representativas de los últimos años con los que han conseguido su posición de liderazgo son las siguientes:

CAPACIDAD DE GENERAR CAJA Y CRECIMIENTO

AB Inbev tiene márgenes EBITDA del 40% y una enorme capacidad de generar caja. En la gráfica a continuación podemos ver como grandes compañías como Coca Cola o Procter & Gamble, del sector del gran consumo comparan en ambos factores, posicionándose AB Inbev entre los primeros.

Además, vemos gran potencial de crecimiento en esta empresa por su posicionamiento en Latinoamérica. Su importante posición competitiva en mercados como Perú, Colombia, Brasil o Argentina, con cuotas de mercado superiores al 50%, les ha permitido crecer año tras año de forma orgánica. Es donde creemos que más puede seguir creciendo la compañía.

AB Imbev tiene un potencial de revalorización del 85%, y es también una de nuestras principales posiciones en renta variable no solo por el atractivo de su precio sino por la enorme calidad que tiene la empresa.

Esperamos que esta Newsletter les haya aportado un mayor conocimiento de los negocios que componen nuestras carteras, la excelente calidad de los mismos y el alto potencial de revalorización que tienen actualmente nuestros fondos.

Quedamos como siempre a su disposición. El equipo de Abaco Capital.