Estimados partícipes,

Durante el primer trimestre del año los índices de las principales bolsas tanto europeas como americanas han continuado con una tendencia alcista, el S&P 500 ha registrado una subida del 10.8% y el Eurostoxx 50 del 12.64%. En cuanto a los índices de renta fija estos han experimentado rentabilidades entre -0,16%[1] y el 1,73%[2] debido principalmente a la subida de la rentabilidad en los bonos de media y larga duración.

Estos movimientos en los mercados han estado marcados por las expectativas de bajadas de tipos de interés durante este año y por el auge de la inteligencia artificial, así como de tendencias o productos que se podrían ver beneficiadas de esta nueva tecnología.

Como hemos comentado en otras cartas, mantenemos nuestra visión sobre las posibles bajadas de tipos de interés ha sido y continúa siendo más prudente que lo que el mercado anticipa, es decir, no creemos que la situación económica actual, principalmente en Estados Unidos sea la idónea para que se propicie una bajada de tipos de interés.

Aunque esta situación podría cambiar durante los próximos trimestres, actualmente la economía americana continúa con una tasa de desempleo inferior al 4% (empleo total), los beneficios empresariales se esperan que continúen creciendo durante este año y el próximo, la inflación continúa muy por encima del 2% objetivo y con los mercados de renta variable en máximos históricos y los diferenciales de crédito cerca de mínimos. Estos factores junto con una política fiscal muy laxa, con déficits públicos superiores al 5% (sin estar en recesión), pueden provocar que las bajadas de tipos de interés se retrasen en el tiempo y sean menores de lo esperado.

En cuanto a la inteligencia artificial, es un segmento de la economía que creemos tiene la capacidad de cambiar y optimizar muchas industrias, así como dejar obsoletas otras tecnologías. Es por ello por lo que nuestro enfoque en este ámbito está en encontrar industrias que se puedan ver favorecidas de estos avances tecnológicos en el largo plazo o compañías que tengan menor riesgo de disrupción tecnológica y que, por tanto, estén muy protegidas de nuevos competidores en el medio y largo plazo.

Estos dos factores junto con la incertidumbre geopolítica que estamos experimentando durante las últimas semanas, debido a los ataques entre Irán e Israel, así como la posible escalada y consecuencias de estos, están siendo los protagonistas de las subidas y bajadas de la mayoría de los precios en el mercado.

A pesar de la complejidad del escenario actual, estamos convencidos de que nuestras carteras están muy bien posicionadas para éste y que las compañías en las que estamos invertidos continuarán liderando sus mercados y creciendo durante los próximos años, y que a los precios actuales representan una excelente oportunidad de inversión.

[1] Bloomberg Euro-Aggregate Index (LBEATREU)

[2] Bloomberg Pan-European High Yield Index (LP01TREU)

Nuestras carteras

En renta fija, seguimos teniendo un posicionamiento prudente, teniendo una duración media de la cartera inferior a 12 meses y una rentabilidad media superior al 5%.

Este posicionamiento además de generarnos una rentabilidad atractiva y una menor volatilidad en el corto plazo nos permite tener una gran opcionalidad en ella, para aprovechar las oportunidades que vayan surgiendo.

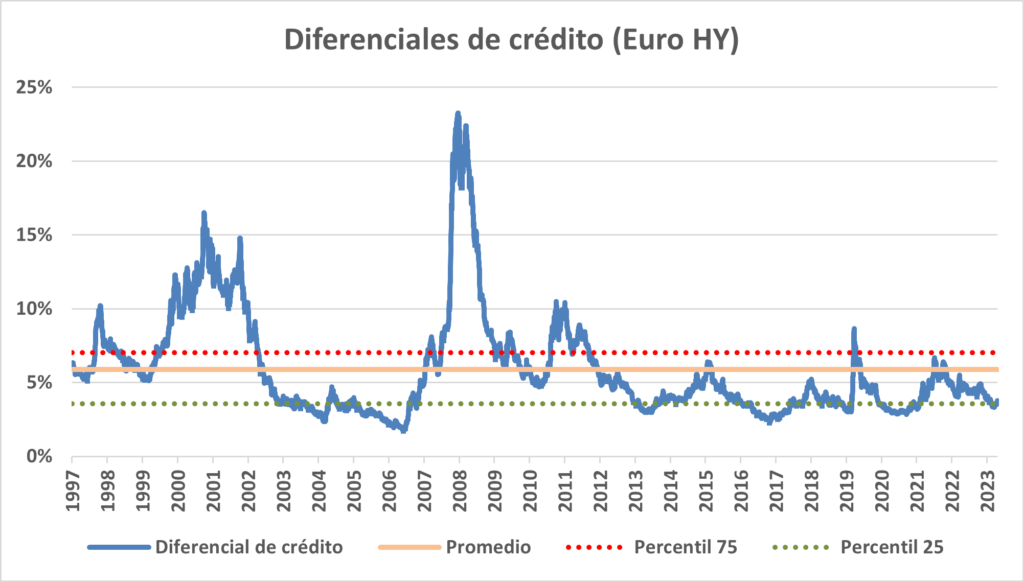

Como podemos apreciar en la siguiente gráfica, los diferenciales de crédito continúan cerca a sus mínimos históricos y por debajo de la media de los últimos años, lo que provoca que la rentabilidad adicional que podemos esperar como inversores por asumir mayor riesgo de crédito sea muy baja. Es por ello por lo que estamos posicionados de forma más defensiva de lo habitual y por lo que preferimos mantener esta opcionalidad en nuestras carteras que nos permita reinvertir en un entorno más favorable.

Durante este periodo también intentamos continuar añadiendo valor y rentabilidad a nuestras carteras mediante la adquisición de algunas emisiones en el mercado primario, donde las rentabilidades suelen ser ligeramente más elevadas, y con otros tipos de deuda como la deuda convertible, que además de una buena rentabilidad a vencimiento nos permita tener la opcionalidad de la revalorización de la propia acción de la compañía.

En el medio y largo plazo, esperamos que nuestro profundo análisis del crédito de las compañías y las características de las emisiones en las que invertimos, todas ellas con activos tangibles cuyo valor de mercado es muy superior al valor de la deuda, una posición de liquidez sólida y equipos gestores prudentes, nos permita continuar teniendo una rentabilidad superior a la del mercado, mediante la reducción de las emisiones que terminan en impago.

En renta variable seguimos teniendo compañías que tienen una posición competitiva extraordinaria dentro de sus sectores, todas ellas con oportunidades de crecimiento dentro de sus mercados, que están gestionadas por un equipo gestor que creemos es capaz de generar una gran rentabilidad para los accionistas en el largo plazo y que están cotizando a valoraciones muy por debajo de su valor intrínseco.

La cartera está además muy diversificada tanto por sectores como por exposición geográfica, lo que pensamos es más relevante que nunca dado el contexto macroeconómico y geopolítico y nos ayuda a minimizar el riesgo de la cartera.

Durante los primeros meses del año concluyó la adquisición de DP Eurasia, compañía que conocíamos desde hace varios años y en la que habíamos aumentado la posición durante el año pasado a un precio entre 45-55 GBp/acción. Finalmente, y tras una negociación entre un grupo de accionistas minoritarios y Jubilant, el principal accionista y comprador, se acordó un precio de 110 GBp/acción. Tras aceptar esta oferta la compañía ha dejado de cotizar y ya no es por tanto parte de nuestras carteras.

Estamos encontrando muy buenas oportunidades, en un mercado donde las discrepancias entre las valoraciones de pequeñas y medianas empresas frente a las valoraciones de compañías más grandes se encuentra en máximos históricos, es en este nicho de mercado donde nos estamos enfocando y donde estamos reinvirtiendo todas las ganancias realizadas de compañías como DP Eurasia u otras compañías en cartera que se están acercando a su valor intrínseco.

A diferencia de la renta fija donde tenemos garantizada de forma contractual la rentabilidad de nuestra inversión a vencimiento, que obtenemos salvo quiebra de la compañía emisora, en renta variable es mucho más complicado anticipar el momento concreto en el tiempo donde vamos a ver reflejado este valor de las compañías.

En ocasiones estas discrepancias de valoración se cierran en periodos inferiores a 12 meses, ya sea por un cambio en el sentimiento del mercado, por la entrada de un comprador externo o por otros factores. Sin embargo, en otras muchas ocasiones este periodo de discrepancia se puede extender en el tiempo durante años.

Esta incertidumbre de cuando aflorará el valor de nuestras inversiones siempre ha estado presente en el mercado y continuará estando en el futuro. Lo único que podemos hacer es continuar siendo pacientes e ir aprovechando las oportunidades que van surgiendo en el corto plazo para ir rotando y añadiendo valor a nuestra cartera de forma oportunista.

Para aquellos inversores pacientes y con un horizonte de inversión de al menos entre 3 y 5 años, creemos que la cartera de renta variable tiene un gran potencial de revalorización, que las compañías cotizan con un descuento medio del 50% en este momento y que todas ellas tienen planes de crecimiento y estrategias bien definidas para los próximos años, que de ejecutarse de forma eficiente (como históricamente lo han conseguido) es muy posible que permitan aflorar su valor en el mercado.

Como siempre quedamos a su disposición y les agradecemos la confianza depositada en nosotros.

El Equipo de Abaco Capital

Estimados partícipes,

Durante el primer trimestre del año los índices de las principales bolsas tanto europeas como americanas han continuado con una tendencia alcista, el S&P 500 ha registrado una subida del 10.8% y el Eurostoxx 50 del 12.64%. En cuanto a los índices de renta fija estos han experimentado rentabilidades entre -0,16%[1] y el 1,73%[2] debido principalmente a la subida de la rentabilidad en los bonos de media y larga duración.

Estos movimientos en los mercados han estado marcados por las expectativas de bajadas de tipos de interés durante este año y por el auge de la inteligencia artificial, así como de tendencias o productos que se podrían ver beneficiadas de esta nueva tecnología.

Como hemos comentado en otras cartas, mantenemos nuestra visión sobre las posibles bajadas de tipos de interés ha sido y continúa siendo más prudente que lo que el mercado anticipa, es decir, no creemos que la situación económica actual, principalmente en Estados Unidos sea la idónea para que se propicie una bajada de tipos de interés.

Aunque esta situación podría cambiar durante los próximos trimestres, actualmente la economía americana continúa con una tasa de desempleo inferior al 4% (empleo total), los beneficios empresariales se esperan que continúen creciendo durante este año y el próximo, la inflación continúa muy por encima del 2% objetivo y con los mercados de renta variable en máximos históricos y los diferenciales de crédito cerca de mínimos. Estos factores junto con una política fiscal muy laxa, con déficits públicos superiores al 5% (sin estar en recesión), pueden provocar que las bajadas de tipos de interés se retrasen en el tiempo y sean menores de lo esperado.

En cuanto a la inteligencia artificial, es un segmento de la economía que creemos tiene la capacidad de cambiar y optimizar muchas industrias, así como dejar obsoletas otras tecnologías. Es por ello por lo que nuestro enfoque en este ámbito está en encontrar industrias que se puedan ver favorecidas de estos avances tecnológicos en el largo plazo o compañías que tengan menor riesgo de disrupción tecnológica y que, por tanto, estén muy protegidas de nuevos competidores en el medio y largo plazo.

Estos dos factores junto con la incertidumbre geopolítica que estamos experimentando durante las últimas semanas, debido a los ataques entre Irán e Israel, así como la posible escalada y consecuencias de estos, están siendo los protagonistas de las subidas y bajadas de la mayoría de los precios en el mercado.

A pesar de la complejidad del escenario actual, estamos convencidos de que nuestras carteras están muy bien posicionadas para éste y que las compañías en las que estamos invertidos continuarán liderando sus mercados y creciendo durante los próximos años, y que a los precios actuales representan una excelente oportunidad de inversión.

[1] Bloomberg Euro-Aggregate Index (LBEATREU)

[2] Bloomberg Pan-European High Yield Index (LP01TREU)

Nuestras carteras

En renta fija, seguimos teniendo un posicionamiento prudente, teniendo una duración media de la cartera inferior a 12 meses y una rentabilidad media superior al 5%.

Este posicionamiento además de generarnos una rentabilidad atractiva y una menor volatilidad en el corto plazo nos permite tener una gran opcionalidad en ella, para aprovechar las oportunidades que vayan surgiendo.

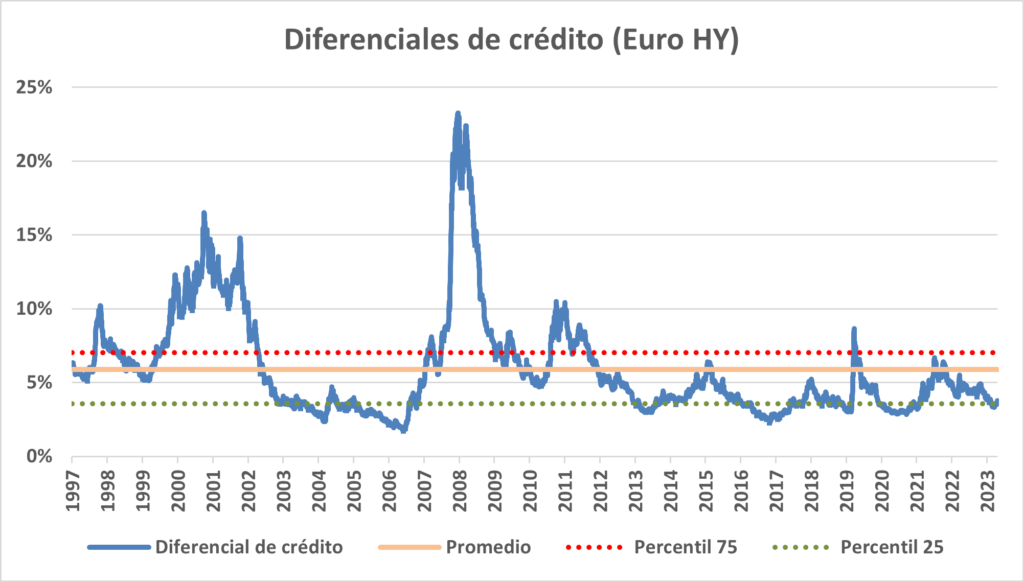

Como podemos apreciar en la siguiente gráfica, los diferenciales de crédito continúan cerca a sus mínimos históricos y por debajo de la media de los últimos años, lo que provoca que la rentabilidad adicional que podemos esperar como inversores por asumir mayor riesgo de crédito sea muy baja. Es por ello por lo que estamos posicionados de forma más defensiva de lo habitual y por lo que preferimos mantener esta opcionalidad en nuestras carteras que nos permita reinvertir en un entorno más favorable.

Durante este periodo también intentamos continuar añadiendo valor y rentabilidad a nuestras carteras mediante la adquisición de algunas emisiones en el mercado primario, donde las rentabilidades suelen ser ligeramente más elevadas, y con otros tipos de deuda como la deuda convertible, que además de una buena rentabilidad a vencimiento nos permita tener la opcionalidad de la revalorización de la propia acción de la compañía.

En el medio y largo plazo, esperamos que nuestro profundo análisis del crédito de las compañías y las características de las emisiones en las que invertimos, todas ellas con activos tangibles cuyo valor de mercado es muy superior al valor de la deuda, una posición de liquidez sólida y equipos gestores prudentes, nos permita continuar teniendo una rentabilidad superior a la del mercado, mediante la reducción de las emisiones que terminan en impago.

En renta variable seguimos teniendo compañías que tienen una posición competitiva extraordinaria dentro de sus sectores, todas ellas con oportunidades de crecimiento dentro de sus mercados, que están gestionadas por un equipo gestor que creemos es capaz de generar una gran rentabilidad para los accionistas en el largo plazo y que están cotizando a valoraciones muy por debajo de su valor intrínseco.

La cartera está además muy diversificada tanto por sectores como por exposición geográfica, lo que pensamos es más relevante que nunca dado el contexto macroeconómico y geopolítico y nos ayuda a minimizar el riesgo de la cartera.

Durante los primeros meses del año concluyó la adquisición de DP Eurasia, compañía que conocíamos desde hace varios años y en la que habíamos aumentado la posición durante el año pasado a un precio entre 45-55 GBp/acción. Finalmente, y tras una negociación entre un grupo de accionistas minoritarios y Jubilant, el principal accionista y comprador, se acordó un precio de 110 GBp/acción. Tras aceptar esta oferta la compañía ha dejado de cotizar y ya no es por tanto parte de nuestras carteras.

Estamos encontrando muy buenas oportunidades, en un mercado donde las discrepancias entre las valoraciones de pequeñas y medianas empresas frente a las valoraciones de compañías más grandes se encuentra en máximos históricos, es en este nicho de mercado donde nos estamos enfocando y donde estamos reinvirtiendo todas las ganancias realizadas de compañías como DP Eurasia u otras compañías en cartera que se están acercando a su valor intrínseco.

A diferencia de la renta fija donde tenemos garantizada de forma contractual la rentabilidad de nuestra inversión a vencimiento, que obtenemos salvo quiebra de la compañía emisora, en renta variable es mucho más complicado anticipar el momento concreto en el tiempo donde vamos a ver reflejado este valor de las compañías.

En ocasiones estas discrepancias de valoración se cierran en periodos inferiores a 12 meses, ya sea por un cambio en el sentimiento del mercado, por la entrada de un comprador externo o por otros factores. Sin embargo, en otras muchas ocasiones este periodo de discrepancia se puede extender en el tiempo durante años.

Esta incertidumbre de cuando aflorará el valor de nuestras inversiones siempre ha estado presente en el mercado y continuará estando en el futuro. Lo único que podemos hacer es continuar siendo pacientes e ir aprovechando las oportunidades que van surgiendo en el corto plazo para ir rotando y añadiendo valor a nuestra cartera de forma oportunista.

Para aquellos inversores pacientes y con un horizonte de inversión de al menos entre 3 y 5 años, creemos que la cartera de renta variable tiene un gran potencial de revalorización, que las compañías cotizan con un descuento medio del 50% en este momento y que todas ellas tienen planes de crecimiento y estrategias bien definidas para los próximos años, que de ejecutarse de forma eficiente (como históricamente lo han conseguido) es muy posible que permitan aflorar su valor en el mercado.

Como siempre quedamos a su disposición y les agradecemos la confianza depositada en nosotros.

El Equipo de Abaco Capital

Estimados partícipes,

Durante el primer trimestre del año los índices de las principales bolsas tanto europeas como americanas han continuado con una tendencia alcista, el S&P 500 ha registrado una subida del 10.8% y el Eurostoxx 50 del 12.64%. En cuanto a los índices de renta fija estos han experimentado rentabilidades entre -0,16%[1] y el 1,73%[2] debido principalmente a la subida de la rentabilidad en los bonos de media y larga duración.

Estos movimientos en los mercados han estado marcados por las expectativas de bajadas de tipos de interés durante este año y por el auge de la inteligencia artificial, así como de tendencias o productos que se podrían ver beneficiadas de esta nueva tecnología.

Como hemos comentado en otras cartas, mantenemos nuestra visión sobre las posibles bajadas de tipos de interés ha sido y continúa siendo más prudente que lo que el mercado anticipa, es decir, no creemos que la situación económica actual, principalmente en Estados Unidos sea la idónea para que se propicie una bajada de tipos de interés.

Aunque esta situación podría cambiar durante los próximos trimestres, actualmente la economía americana continúa con una tasa de desempleo inferior al 4% (empleo total), los beneficios empresariales se esperan que continúen creciendo durante este año y el próximo, la inflación continúa muy por encima del 2% objetivo y con los mercados de renta variable en máximos históricos y los diferenciales de crédito cerca de mínimos. Estos factores junto con una política fiscal muy laxa, con déficits públicos superiores al 5% (sin estar en recesión), pueden provocar que las bajadas de tipos de interés se retrasen en el tiempo y sean menores de lo esperado.

En cuanto a la inteligencia artificial, es un segmento de la economía que creemos tiene la capacidad de cambiar y optimizar muchas industrias, así como dejar obsoletas otras tecnologías. Es por ello por lo que nuestro enfoque en este ámbito está en encontrar industrias que se puedan ver favorecidas de estos avances tecnológicos en el largo plazo o compañías que tengan menor riesgo de disrupción tecnológica y que, por tanto, estén muy protegidas de nuevos competidores en el medio y largo plazo.

Estos dos factores junto con la incertidumbre geopolítica que estamos experimentando durante las últimas semanas, debido a los ataques entre Irán e Israel, así como la posible escalada y consecuencias de estos, están siendo los protagonistas de las subidas y bajadas de la mayoría de los precios en el mercado.

A pesar de la complejidad del escenario actual, estamos convencidos de que nuestras carteras están muy bien posicionadas para éste y que las compañías en las que estamos invertidos continuarán liderando sus mercados y creciendo durante los próximos años, y que a los precios actuales representan una excelente oportunidad de inversión.

[1] Bloomberg Euro-Aggregate Index (LBEATREU)

[2] Bloomberg Pan-European High Yield Index (LP01TREU)

Nuestras carteras

En renta fija, seguimos teniendo un posicionamiento prudente, teniendo una duración media de la cartera inferior a 12 meses y una rentabilidad media superior al 5%.

Este posicionamiento además de generarnos una rentabilidad atractiva y una menor volatilidad en el corto plazo nos permite tener una gran opcionalidad en ella, para aprovechar las oportunidades que vayan surgiendo.

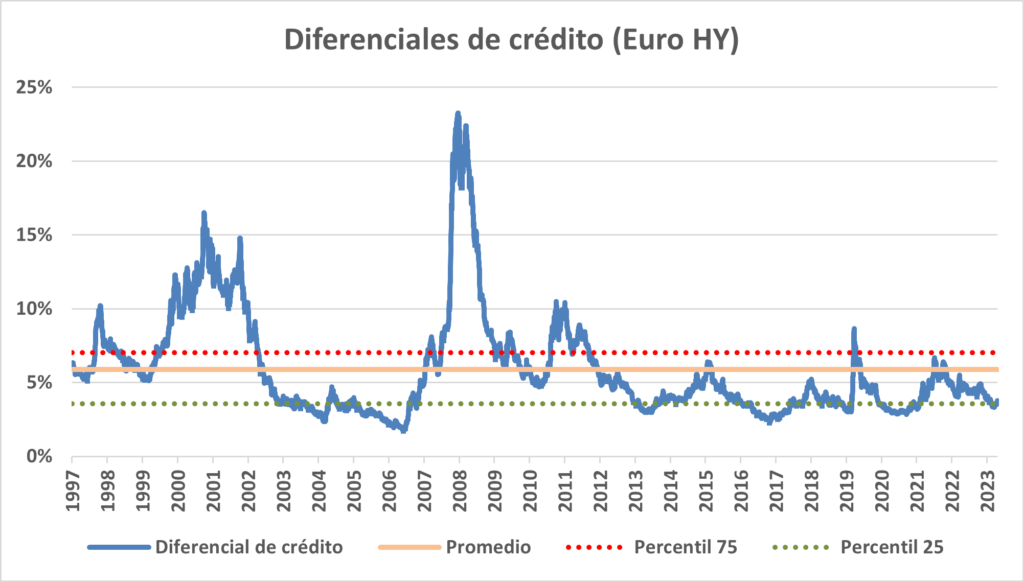

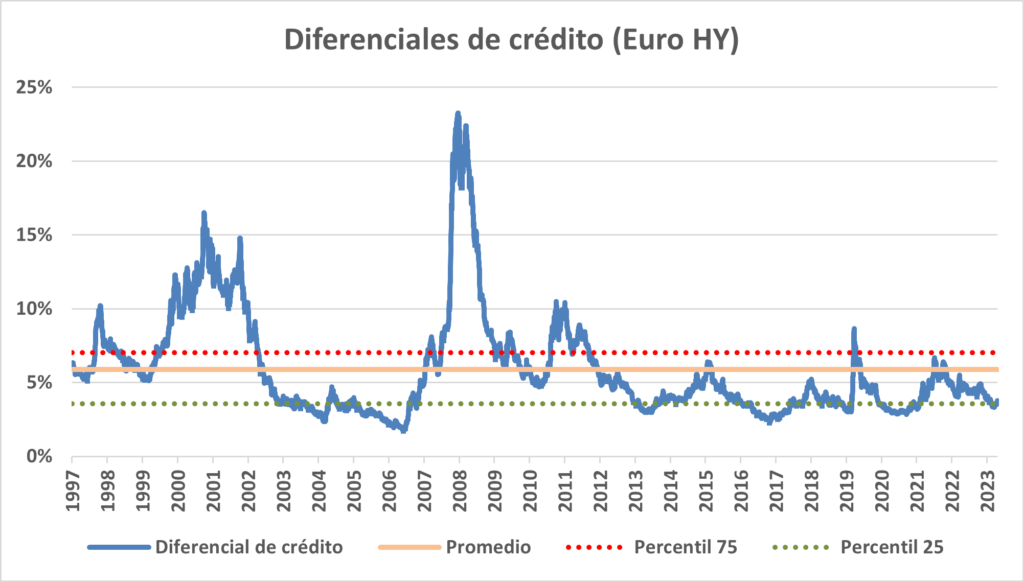

Como podemos apreciar en la siguiente gráfica, los diferenciales de crédito continúan cerca a sus mínimos históricos y por debajo de la media de los últimos años, lo que provoca que la rentabilidad adicional que podemos esperar como inversores por asumir mayor riesgo de crédito sea muy baja. Es por ello por lo que estamos posicionados de forma más defensiva de lo habitual y por lo que preferimos mantener esta opcionalidad en nuestras carteras que nos permita reinvertir en un entorno más favorable.

Durante este periodo también intentamos continuar añadiendo valor y rentabilidad a nuestras carteras mediante la adquisición de algunas emisiones en el mercado primario, donde las rentabilidades suelen ser ligeramente más elevadas, y con otros tipos de deuda como la deuda convertible, que además de una buena rentabilidad a vencimiento nos permita tener la opcionalidad de la revalorización de la propia acción de la compañía.

En el medio y largo plazo, esperamos que nuestro profundo análisis del crédito de las compañías y las características de las emisiones en las que invertimos, todas ellas con activos tangibles cuyo valor de mercado es muy superior al valor de la deuda, una posición de liquidez sólida y equipos gestores prudentes, nos permita continuar teniendo una rentabilidad superior a la del mercado, mediante la reducción de las emisiones que terminan en impago.

En renta variable seguimos teniendo compañías que tienen una posición competitiva extraordinaria dentro de sus sectores, todas ellas con oportunidades de crecimiento dentro de sus mercados, que están gestionadas por un equipo gestor que creemos es capaz de generar una gran rentabilidad para los accionistas en el largo plazo y que están cotizando a valoraciones muy por debajo de su valor intrínseco.

La cartera está además muy diversificada tanto por sectores como por exposición geográfica, lo que pensamos es más relevante que nunca dado el contexto macroeconómico y geopolítico y nos ayuda a minimizar el riesgo de la cartera.

Durante los primeros meses del año concluyó la adquisición de DP Eurasia, compañía que conocíamos desde hace varios años y en la que habíamos aumentado la posición durante el año pasado a un precio entre 45-55 GBp/acción. Finalmente, y tras una negociación entre un grupo de accionistas minoritarios y Jubilant, el principal accionista y comprador, se acordó un precio de 110 GBp/acción. Tras aceptar esta oferta la compañía ha dejado de cotizar y ya no es por tanto parte de nuestras carteras.

Estamos encontrando muy buenas oportunidades, en un mercado donde las discrepancias entre las valoraciones de pequeñas y medianas empresas frente a las valoraciones de compañías más grandes se encuentra en máximos históricos, es en este nicho de mercado donde nos estamos enfocando y donde estamos reinvirtiendo todas las ganancias realizadas de compañías como DP Eurasia u otras compañías en cartera que se están acercando a su valor intrínseco.

A diferencia de la renta fija donde tenemos garantizada de forma contractual la rentabilidad de nuestra inversión a vencimiento, que obtenemos salvo quiebra de la compañía emisora, en renta variable es mucho más complicado anticipar el momento concreto en el tiempo donde vamos a ver reflejado este valor de las compañías.

En ocasiones estas discrepancias de valoración se cierran en periodos inferiores a 12 meses, ya sea por un cambio en el sentimiento del mercado, por la entrada de un comprador externo o por otros factores. Sin embargo, en otras muchas ocasiones este periodo de discrepancia se puede extender en el tiempo durante años.

Esta incertidumbre de cuando aflorará el valor de nuestras inversiones siempre ha estado presente en el mercado y continuará estando en el futuro. Lo único que podemos hacer es continuar siendo pacientes e ir aprovechando las oportunidades que van surgiendo en el corto plazo para ir rotando y añadiendo valor a nuestra cartera de forma oportunista.

Para aquellos inversores pacientes y con un horizonte de inversión de al menos entre 3 y 5 años, creemos que la cartera de renta variable tiene un gran potencial de revalorización, que las compañías cotizan con un descuento medio del 50% en este momento y que todas ellas tienen planes de crecimiento y estrategias bien definidas para los próximos años, que de ejecutarse de forma eficiente (como históricamente lo han conseguido) es muy posible que permitan aflorar su valor en el mercado.

Como siempre quedamos a su disposición y les agradecemos la confianza depositada en nosotros.

El Equipo de Abaco Capital