Carta a los Inversores mayo 2023

Estimados partícipes,

En esta carta nos gustaría compartir brevemente nuestra visión y perspectivas sobre la situación actual, así como profundizar en la industria y más en concreto en dos de nuestras principales posiciones Gestamp y CIE Automotive.

Durante estos primeros meses del año hay que destacar la fuerte disminución de la inflación en las principales economías occidentales, así como la quiebra de Silicon Valley Bank (SVB), Signature Bank, la venta forzosa de Credit Suisse a UBS y la reciente caída de First Republic Bank que ha terminado siendo adquirido por J.P. Morgan.

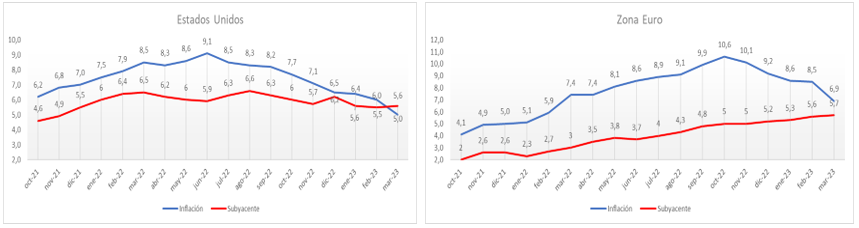

La inflación ha disminuido en Estados Unidos del 6,5% en diciembre del año pasado al 5,0% en marzo y en Europa ha pasado del 9,2% al 6,9%. Sin embargo, la inflación subyacente (inflación que no incluye los precios de la energía y los alimentos), se ha mantenido en niveles elevados del 5,6% en Estados Unidos y del 5,7% en Europa, frente a niveles similares en diciembre de 2022 del 5,7% en Estados Unidos y del 5,2% en Europa, respectivamente.

Creemos que este descenso en la inflación general se ha debido en gran medida a los fuertes incrementos de precios que experimentaron las materias primas durante los primeros meses de 2022, los cuales persistieron hasta junio, y hacen que la base frente a la que se comparan los precios actuales sea muy elevada. Esto nos lleva a pensar que es muy probable que la inflación continúe disminuyendo los próximos meses.

Por el contrario, continuamos viendo muy complicado que esta inflación se pueda mantener estable cerca de los niveles objetivos del 2%. Para alcanzar este objetivo es necesario que los tipos de interés continúen subiendo, la economía ralentizándose y la tasa de desempleo comience a incrementarse, para que así disminuyen las fuertes presiones salariales. Esta visión nos hace estar algo más cautos que las previsiones de crecimiento actuales y vemos poco probable que se produzcan bajadas de los tipos de interés en el corto plazo.

Hemos decidido hablar sobre esta industria debido al peso que representan en nuestras carteras Gestamp y CIE Automotive. Algunos partícipes nos han preguntado por qué continuábamos viendo una buena oportunidad de inversión en estas compañías en el contexto actual.

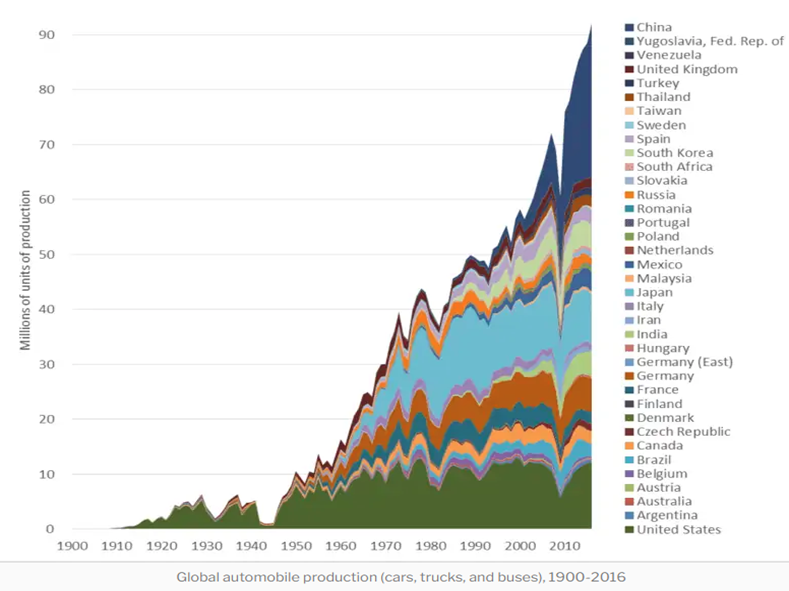

Para analizar la situación en la que se encuentra el sector en la actualidad consideramos importante enfocar éste desde una perspectiva histórica. Para ello nos vamos a apoyar de la siguiente gráfica en la que podemos ver la producción de vehículos a nivel internacional entre los años 1900 y 2016

La industria de automoción

Hemos decidido hablar sobre esta industria debido al peso que representan en nuestras carteras Gestamp y CIE Automotive. Algunos partícipes nos han preguntado por qué continuábamos viendo una buena oportunidad de inversión en estas compañías en el contexto actual.

Para analizar la situación en la que se encuentra el sector en la actualidad consideramos importante enfocar éste desde una perspectiva histórica. Para ello nos vamos a apoyar de la siguiente gráfica en la que podemos ver la producción de vehículos a nivel internacional entre los años 1900 y 2016

¿Dónde estamos?

La industria de la automoción ha experimentado un fuerte crecimiento cercano al 3%-4% anualizado durante un periodo de más de 100 años. Las razones de este crecimiento han sido principalmente la fuerte demanda por la movilidad que te permite tener tu propio vehículo, algo que damos por hecho en nuestra economía actual pero que todavía continúa siendo un gran privilegio en gran parte de la economía global y más en concreto en países de gran crecimiento, como India y todo el sudeste asiático. Por esta razón creemos firmemente que, a pesar del carácter cíclico de ésta y la incertidumbre en el corto plazo, los factores fundamentales que han impulsado el crecimiento de la demanda durante más de 100 años continúan hoy presentes en la mayor parte del mundo.

Por otro lado, la electrificación y transición energética en la que estamos inmersos en la actualidad conlleva una adaptación y transición de la flota actual de vehículos, la cual es cercana a 1.500 millones de vehículos a nivel mundial. En 2022 se fabricaron 10,3 millones de vehículos eléctricos, para que se produzca una completa transición el ritmo de producción de este tipo de vehículos debería acelerarse de forma muy rápida durante los próximos años.

¿En qué punto nos encontramos en la industria de la automoción?

Al invertir en una industria cíclica es importante entender el ciclo, con el simple objetivo de evitar invertir en un punto muy elevado de éste, donde las empresas ya han experimentado un fuerte crecimiento, los márgenes se han expandido sustancialmente y la capacidad productiva de las compañías está cercana a sus máximos. En estas fases del ciclo normalmente las compañías se encuentran en su mejor momento, sus beneficios en máximos y también los múltiplos a los que cotizan, por tanto, normalmente no son grandes oportunidades de inversión.

Por el contrario, en fases bajas del ciclo, donde el crecimiento de volúmenes se ha ralentizado o ha disminuido perjudicando al crecimiento de estas compañías, toda la capacidad productiva en la que se había invertido en la fase alcista entra en operación perjudicando de forma muy significativa a la utilización de las fábricas y por tanto ejerciendo fuerte presión sobre los márgenes operativos. Estos periodos son normalmente las fases en las que las cotizaciones y valoraciones de estas compañías también se ven seriamente afectadas, representando históricamente una buena oportunidad de inversión.

Hasta el año 2017, la industria automovilística ha tenido una fuerte correlación con el crecimiento del PIB a nivel mundial. Sin embargo, desde este año debido a la incertidumbre de la transición hacia vehículos eléctricos y de otro tipo de combustión esta experimentó un fuerte desacoplamiento de esta tendencia histórica. Desde entonces el sector ha experimentado probablemente sus años más difíciles, guerras comerciales, la pandemia, la escasez de semiconductores, la guerra en Ucrania y las fuertes presiones de inflación experimentadas durante el último año.

Estos factores en su conjunto han provocado que, de los 97 millones de vehículos producidos en 2017, en el año 2022 tan solo se produjeran 82 millones de vehículos, un 15% menos que los máximos alcanzados en 2017 y un 6% más que los mínimos alcanzados en el año 2020, cuando se produjeron 78 millones de vehículos.

Únicamente tres veces en los últimos 100 años la producción de vehículos había disminuido un 15% o más (Segunda Guerra Mundial, crisis del petróleo de los años 70, crisis financiera de 2008), y en todas estas ocasiones la recuperación de la producción de los niveles previos se produjo en menos de 5 años.

Esto no quiere decir que nosotros pensemos que en 5 años se vayan a recuperar los niveles de producción de 97 millones de vehículos, pero sí que el punto en el que nos encontramos en la actualidad no es un punto elevado ni mucho menos es una burbuja, y que se encuentra muy por debajo de los niveles máximos alcanzados hace 6 años.

Otro aspecto relevante a destacar es que el parque automotor en Europa continúa envejeciendo, con una vida promedio de 11,5 años. Esto significa que hay una demanda pospuesta que se ha ido acumulando en los últimos años y que eventualmente debería resultar en un aumento de los volúmenes de venta de vehículos nuevos.

Durante las últimas semanas hemos visto como algunas de las principales marcas de coches eléctricos como Tesla y otras como Renault han anunciado recortes de precio en sus vehículos con el fin de aumentar el volumen de ventas y continuar con el crecimiento que han conseguido hasta día de hoy.

Aunque esta es una noticia muy negativa para los fabricantes de vehículos (OEMs), ya que es una muestra de la competencia en precios que existe en la industria, es un aspecto muy positivo para compañías proveedoras de piezas y componentes de los vehículos, que dependen en gran medida de los volúmenes de producción de vehículos.

¿Por qué Gestamp y CIE Automotive?

Ambas compañías tienen un crecimiento muy por encima de su industria, lo que les permite continuar añadiendo valor incluso en un periodo complicado como ha sido desde el 2017 para el sector.

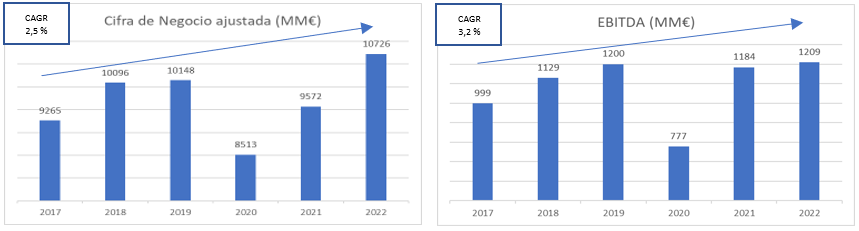

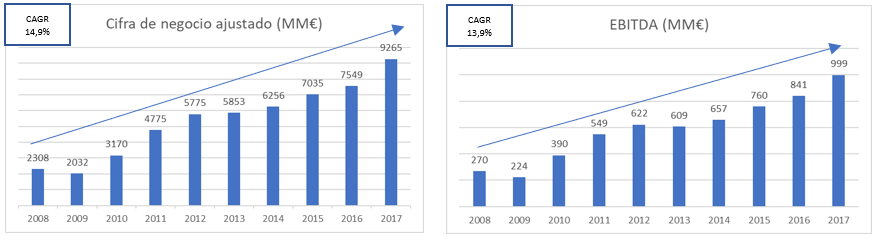

Gestamp (Años de descenso de volúmenes en la industria -15%)

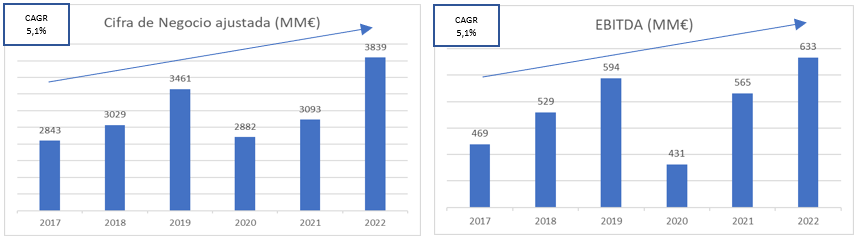

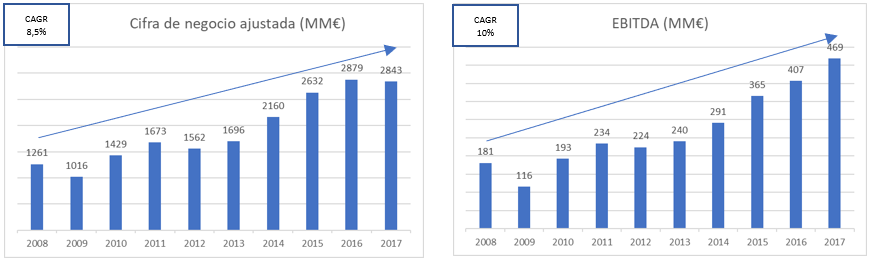

CIE Automotive (Años de descenso de volúmenes en la industria -15%)

Ambas compañías son capaces de crecer muy por encima del crecimiento de su mercado, esto les permite continuar creando valor en momentos complicados y maximizar su crecimiento en años en los que el mercado retoma el crecimiento. A continuación, vemos las siguientes gráficas del crecimiento en ventas y EBITDA, tanto de CIE como de Gestamp durante el periodo de 2008 a 2017, anterior a la crisis del sector.

Gestamp (Años crecimiento de la industria 3.5% anualizado, 2008-2017)

CIE Automotive (Años crecimiento de la industria 3,5% anualizado, 2008-2017)

Como vemos ambas son compañías capaces de crecer muy por encima de lo que crece su industria, reinvirtiendo en su negocio y ganando cuota de mercado. Ambas se benefician de una tendencia natural de los fabricantes de vehículos (BMW, Daimler Mercedes, Volkswagen, Tesla, etc.) a externalizar cada vez más parte de sus actividades, para centrarse en el desarrollo de características de mayor valor añadido dentro del vehículo, como el desarrollo del vehículo eléctrico o el vehículo autónomo. Por ejemplo, en el caso de la estampación en caliente, tecnología donde Gestamp es el líder a nivel mundial, todavía el 40% de esta actividad la realizan los propios fabricantes de vehículos y este es un porcentaje que tenderá a ir disminuyendo en un futuro, permitiendo a compañías como Gestamp continuar creciendo por encima del mercado.

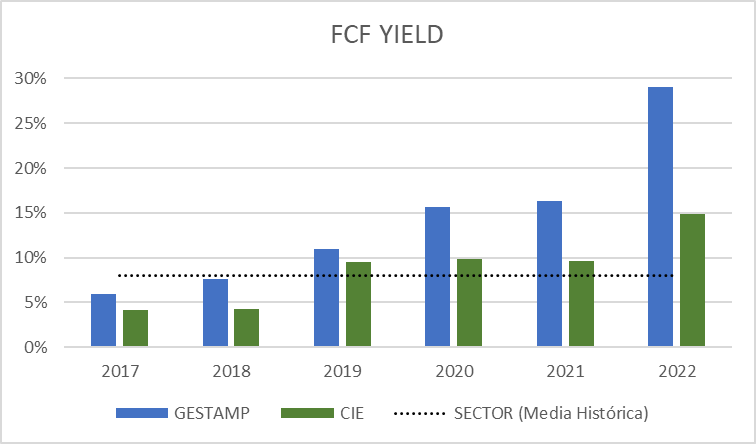

Los últimos años no solo han afectado al crecimiento de ambas compañías, sino también a las valoraciones a las que cotizan en el mercado, en la siguiente gráfica podemos ver cómo ha ido evolucionando el Free Cash Flow Yield de cada una de las compañías, que se calcula dividendo la caja que ha generado la compañía durante un año completo entre su capitalización de mercado. Este ratio nos indica la rentabilidad que quedaría disponible para los accionistas de la compañía una vez se ha hecho frente a todos los gastos operativos, los intereses de la deuda y la inversión de capital necesaria para mantener el negocio en funcionamiento.

En ambas compañías el flujo de caja generado frente a la capitalización de mercado ha ido aumentando de forma considerable, siendo actualmente superior al 15% en el caso de CIE y superior al 25% en el caso de Gestamp. Históricamente el sector ha cotizado a un 8%, equivalente a un múltiplo de 12.5 veces beneficios, es decir, en el caso de que estas compañías se sitúen a estos niveles de valoración, con la generación de caja actual, su capitalización de mercado debería más que duplicarse.

Las empresas pueden destinar la caja que generan a repagar deuda, pagar dividendos, realizar recompras de acciones, invertir en el negocio para crecer orgánicamente o realizar adquisiciones para crecer inorgánicamente. La elección entre estas opciones dependerá del endeudamiento de la empresa, la valoración de la empresa o las oportunidades de crecimiento del negocio.

Gestamp y CIE optan por reinvertir gran parte de sus beneficios en crecer organicamente e inorgánicamente, ya que son capaces de generar retornos sobre el capital muy atractivos. En ambos casos, creemos que las inversiones realizadas por ambas compañías terminarán dando sus frutos durante los próximos años, permitiéndoles crecer por encima del 6%-7% en prácticamente cualquier escenario y con retornos sobre el capital que deberán ir acercándose al 15% en el caso de Gestamp y al 20% en CIE Automotive, que es el retorno que estas empresas exigen a los proyectos de inversión.

En nuestra opinión, son empresas de gran calidad dentro de un sector cíclico, ya que tienen un crecimiento mayor que el de su industria, con una gran oportunidad de mercado (outsourcing) que les permite reinvertir una gran parte de sus beneficios y lo hacen generando retornos sobre el capital por encima del coste de capital generando valor para el accionista.

En el caso de Gestamp, es una compañía que además está especialmente bien preparada para la transición hacia el vehículo eléctrico y está aprovechando el crecimiento en este segmento del mercado para crecer de forma orgánica. CIE por su parte está muy bien posicionada para beneficiarse del crecimiento en ciertas geografías como India u otros países emergentes como Brasil.

En cuanto a su endeudamiento, se sitúan en mínimos históricos, con un apalancamiento operativo (Deuda Financiera Neta / EBITDA) a cierre de 2022 de 1.8x en el caso de Gestamp y de 2x en el caso de CIE Automotive.

Las dos son empresas están excelentemente gestionadas, sus equipos gestores están completamente alineados con los intereses de los accionistas, ya que en ambos casos sus presidentes son grandes accionistas de la compañía, y se han ganado una merecida reputación de excelencia operativa, tienen una posición financiera muy sólida y la capacidad de afrontar todas las inversiones necesarias con la propia caja que generan sus operaciones.

Tras más de 25 años se han convertido en dos referentes del sector automovilístico y creemos que esta historia de éxito continuará durante muchos años, ya que la filosofía y cultura que tienen ambas compañías sigue siendo la misma desde sus inicios y la posición que tienen actualmente dentro de la industria es la mejor desde que comenzaron sus operaciones.

¿Por qué existe esta oportunidad?

Es complicado encontrar empresas bien gestionadas, cuyos incentivos estén alineados con los accionistas, que puedan crecer de forma rentable y que además se encuentren cotizando a múltiplos de valoración tan deprimidos. Desde nuestro punto de vista son dos los factores fundamentales por los que el mercado no está reconociendo el valor de estas compañías:

-

- El primer factor, que afecta sobre todo a la cotización de Gestamp, ya que esta crece en mayor medida de forma orgánica, es la gran inversión en crecimiento que realiza la compañía. Anualmente esta reinvierte aproximadamente un 3% de su facturación (350 millones de euros) en la ampliación de capacidad de nuevas plantas y creación de nuevas plantas de producción. Debido a la corta vida de la compañía en bolsa (cotiza desde 2017), y a la disminución de volúmenes durante este periodo, la mayoría de sus inversiones no han terminado de generar todo el crecimiento esperado. Sin embargo, esta capacidad se podrá continuar utilizando una vez el mercado continúe recuperándose. Este hecho de llevar a cabo una gran reinversión hace que la mayoría del mercado no de valor ni al crecimiento que este puede conllevar, ni a la capacidad de generación de caja que podría tener la compañía en caso de cortar estas inversiones en crecimiento.

-

- El segundo factor, creemos que es el carácter cíclico de la industria a la que pertenecen, en un entorno de ralentización de la economía y subidas de tipos de interés, principalmente en Estados Unidos y en Europa, es muy bajo el apetito inversor por compañías de sectores cíclicos, estos buscan normalmente sectores más defensivos. Sin embargo, no debemos olvidar que durante los últimos años el cuello de botella de la industria no fue la demanda de vehículos, sino la oferta, la cual ha estado limitada los últimos años sobre todo por la escasez de semiconductores, problema que poco a poco comienza a solventarse y que podría impulsar la producción de vehículos durante los próximos años. Además, no hay que olvidar que hoy en día países como China o India cada vez tienen un peso más relevante en la economía mundial y también en la demanda de vehículos. A pesar de las posibles dificultades que puedan experimentar países europeos y Estados Unidos, creemos que la economía a nivel global no tendría porque entrar en recesión, impulsada por el crecimiento en estas geografías.

Aunque la producción de vehículos no alcance los máximos experimentados en 2017, creemos que los precios actuales de ambas compañías representan una excelente oportunidad en prácticamente cualquier escenario económico que nos podamos imaginar, en un plazo de 3 a 5 años.

En las próximas cartas, trataremos alguna de las excelentes oportunidades que estamos encontrando en bonos corporativos.

Los tres fondos se encuentran bien posicionados para el contexto macroeconómico actual y están formados por las ideas que consideramos más atractivas en estos momentos.

Como siempre quedamos a su disposición.

El Equipo de Abaco Capital